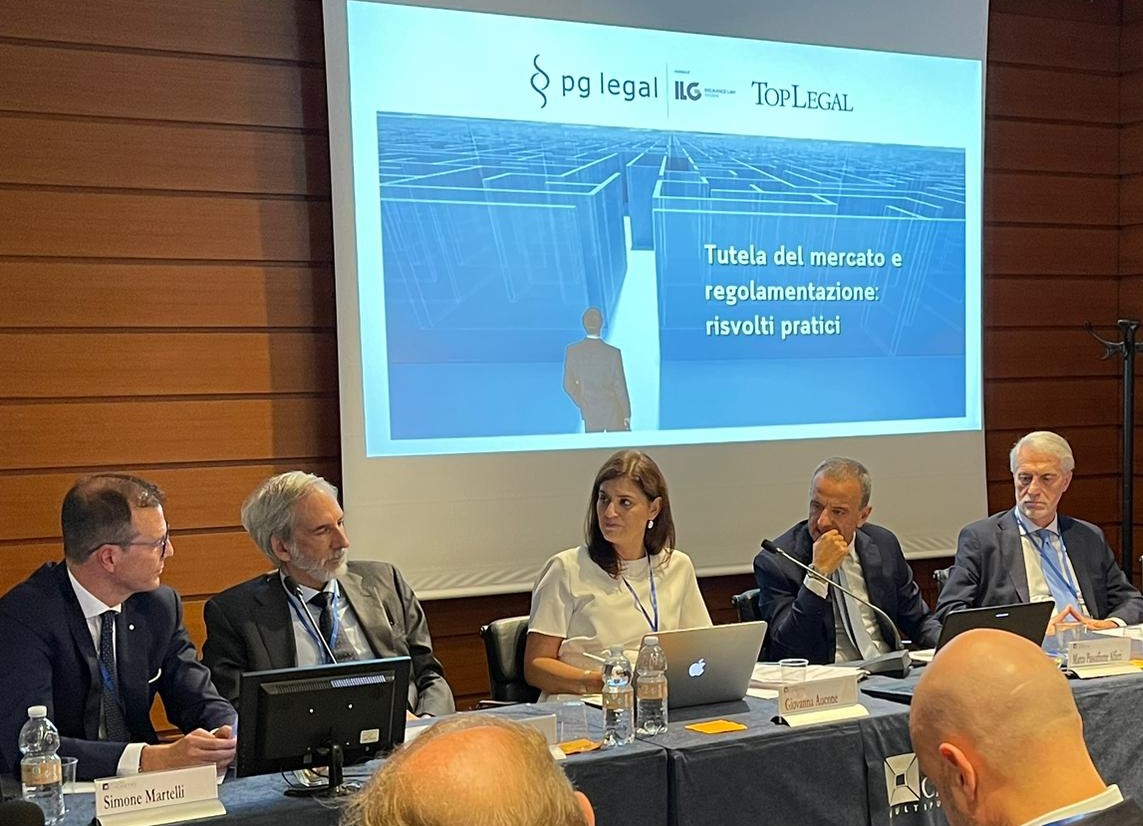

L’Idd (Insurance distribution directive, la direttiva sulla distribuzione dei prodotti assicurativi) e la Pog (Product oversight and governance) stanno rendendo più difficile l’operatività di compagnie assicurative e distributori. Le criticità connesse all’applicazione delle nuove normative sono state discusse il 25 ottobre scorso a Milano alla conferenza “Tutela del mercato e regolamentazione”, organizzato dallo studio PG Legal, con la media partnership di TopLegal. All’evento, introdotto dall’avvocato Gianfranco Puopolo, partner fondatore di PG Legal, e moderato dall'avvocato Giovanna Aucone, partner ed head dell’insurance team di PG Legal, sono intervenuti esponenti di primarie compagnie assicurative e distributori di polizze.

L’applicazioni di Pog e Idd: l’esperienza di assicurazioni e distributori

L’Idd, entrata in vigore in Italia nel 2018, recependo una direttiva del 2016, si applica a tutti gli operatori della filiera della distribuzione assicurativa. Prevede il passaggio da un modello distributivo tradizionale a uno consulenziale, ha rimarcato l’avvocato Aucone (nella foto, al centro), che ha poi chiesto agli operatori di approfondire la loro esperienza di applicazione dell’Idd.

L’Idd prevede anche obblighi di trasparenza a capo di intermediari assicurativi e le reti di vendita di banche e compagnie, tra cui rientra quello di fornire un documento informativo precontrattuale (Dip) e un Dip aggiuntivo (che esiste solo in Italia). Tuttavia, gli operatori ritengono poco gestibili questi adempimenti.Simone Martelli, ceo di Solyda (un'agenzia internazionale specializzata in prodotti assicurativi, di protezione, risparmio e investimento, il primo da sinistra) afferma: “Il cliente firma decine di carte in più ma con poco valore aggiunto. Trovo assurdo che il cliente possa acquistare un prodotto complesso solo se ha esperienza, perché significa che un ragazzo giovane non potrà mai investirci. L’Idd ha portato complessità e aumento dei costi per l’intermediario, ma la sostanza per il cliente è cambiata poco”.

Alberto Maria Maturi, presidente e ceo del broker Sheltia (il secondo da sinistra), evidenzia il rischio che “in un Paese a bassa educazione finanziaria, le persone rischiano di non capire molti concetti, come ad esempio le domande relative alla quantità di investimenti ESG nei prodotti IBIPS”. In proposito, sia Maturi che Martelli hanno segnalato che solo il 10 e il 20% (a seconda dell’area geografica di appartenenza) dei clienti chiede espressamente investimenti green.

Un’altra questione che ha sollevato Martelli è che questo modus procedendi elimina la “componente emotiva della vendita. Il cliente non vuole passare due ore a rispondere a un questionario. Solitamente dice al distributore: fai tu, mi fido di te".

Legato al tema della distribuzione dei prodotti assicurativi, l’avvocato Aucone ha ricordato che la vigilanza considera incentivo qualsiasi forma di remunerazione verso intermediario, compresa la provvigione, ossia la remunerazione degli affari assicurativi gestiti e procacciati dall'agente, dal broker o dal produttore e corrisposta a questi dall'impresa.

Tutti gli operatori sono scettici sull’abolizione della provvigione pur discussa a livello europeo. Maturi, pur ritenendo ancora non pronto il mercato, ritiene che si debba andare verso una progressiva riduzione delle provvigioni date dalle assicurazioni ai distributori a favore della remunerazione della consulenza direttamente da parte dei clienti, risolvendo così il conflitto di interessi implicito nei distributori di polizze di diverse case prodotto.

Il nodo del value for money delle assicurazioni

L’avvocato Giovanna Aucone, partner ed head dell’insurance team di PG Legal, ha ricordato che l’Ivass, dopo aver condotto ispezioni in presenza e cartolari (richiesta di informazioni, che poi possono sfociare - a seguito di valutazioni specifiche - in contestazioni e sanzioni), con uno schema di lettera al mercato, ha spiegato meglio le sue aspettative in materia di POG agli operatori. Uno dei tasti dolenti è il value for money (valore del prodotto per il cliente), ossia nell’applicazione agli Ibips (Insurance-based investiment products) di una valutazione dei costi e dei potenziali rendimenti. La partner ed head dell’insurance team di PG Legal ha ricordato che quest’ultimo attualmente rappresenta una criticità, in quanto non è chiaro il suo significato, come si misura e come sia calcolabile. Inoltre, non include marchio e solvibilità della compagnia assicurativa.

“Nel 2023 la nostra industria ha sperimentato per la prima volta il fallimento di una compagnia vita, rendendo quantomai evidente per i distributori e i clienti l’importanza di valutare anche il livello di solvibilità e qualità dei partner assicurativi”, chiosa Marco Passafiume Alfieri, ceo di Cnp Vita Assicura ed Head di Cnp Open Market Italy (il quarto da sinistra, nella foto). A suo parere, nella valutazione di adeguatezza dei prodotti assicurativi Vita le nuove norme in discussione e gli stessi operatori di settore dovrebbero considerare non soltanto criteri finanziari ma anche ulteriori criteri come la solidità della compagnia e il valore aggiunto dei benefici più tipicamente assicurativi.

Per Martelli, invece di ragionare sul value for money, sarebbe meglio “introdurre dei tetti massimi di costi delle polizze, sebbene questo favorisca le grandi compagnie, che godono delle economie di scala”, mentre per Maturi all’interno del “value for money” andrebbero considerati anche i cosiddetti “intangible asset” che hanno un valore decisivo nella relazione di lungo periodo con il cliente.

Rc auto e Preventivass

Infine, nella conferenza si è discusso di Preventivass, il preventivatore pubblico dell’Rc auto: un’applicazione web, realizzata dal Ministero dello Sviluppo Economico e dall’Ivass, che consente di confrontare i prezzi delle coperture assicurative relative al contratto base di Rc auto. Roberto Radice, responsabile gestione rete di Bene Assicurazioni (il quinto da sinistra nella foto), ha evidenziato che Preventivass “mostra il prezzo riferito al contratto base Rca, che solitamente non offre quello di cui il consumatore ha effettivamente bisogno in base alle sue esigenze e aspettative. Inoltre, per avere un confronto basato esclusivamente sul prezzo, basta guardare i comparatori di polizze. Molti clienti sanno che rivolgersi a un intermediario professionale significa sostenere un costo maggiore, ma lo accettano comunque perché vogliono una ricevere una consulenza, mentre chi ricerca sempre e comunque il prezzo più basso si affida al fai da te. Poi magari è la stessa persona che sporge un reclamo perché si accorge, a seguito di un sinistro avuto, di aver comprato un prodotto con caratteristiche diverse da quelle che pensava”.

Passafiume ha evidenziato che occorre trovare delle interpretazioni del value for money, ricordando che sebbene sia un vincolo, senza vincoli, non si innova. L’avvocato Aucone ha concordato che non deve mancare mai l’inventiva. “Una regolamentazione nata per difendere il consumatore finisce, da un lato, per causare problematiche in operatività dei distributori dall’altro nel richiedere al cliente una disponibilità di attenzione e tempo che non sempre sono disposti a concedere”, ha concluso l’avvocato Gianfranco Puopolo, partner fondatore di PG Legal.

Valentina Magri