BonelliErede (TLIndex1), Gianni Origoni (TLIndex3) e Clifford Chance (TLIndex6) sono gli studi coinvolti nella cessione da parte di Atlantia del 49% del capitale di Telepass al gestore di fondi di private equity Partners Group. Il corrispettivo della transazione per l’acquisto della partecipazione è pari a 1,056 miliardi di euro. BonelliErede ha assistito Atlantia, mentre Clifford Chance ha affiancato Partners Group. Per gli aspetti di due diligence su Telepass, Atlantia è stata assistita da Gianni Origoni.

A valle della transazione, l'accordo prevede che Partners Group e Atlantia collaboreranno insieme a Telepass su una serie di iniziative

strategiche per accelerare la crescita del business attuale e sviluppare la piattaforma a livello paneuropeo, consolidando la propria

posizione nel mercato del telepedaggio.

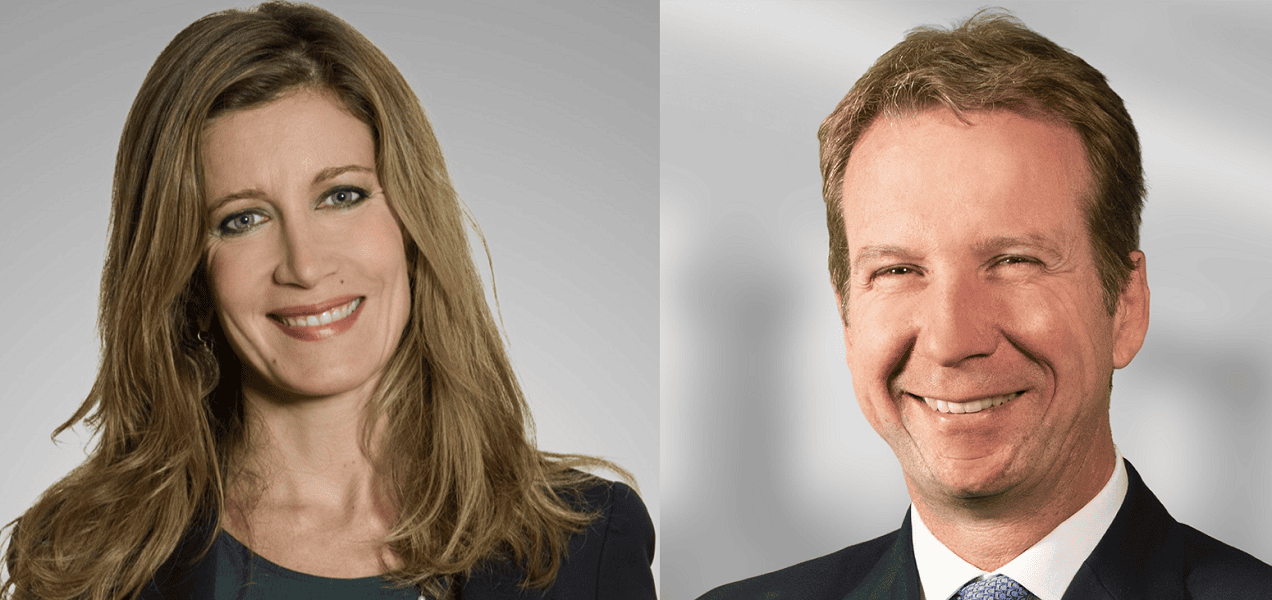

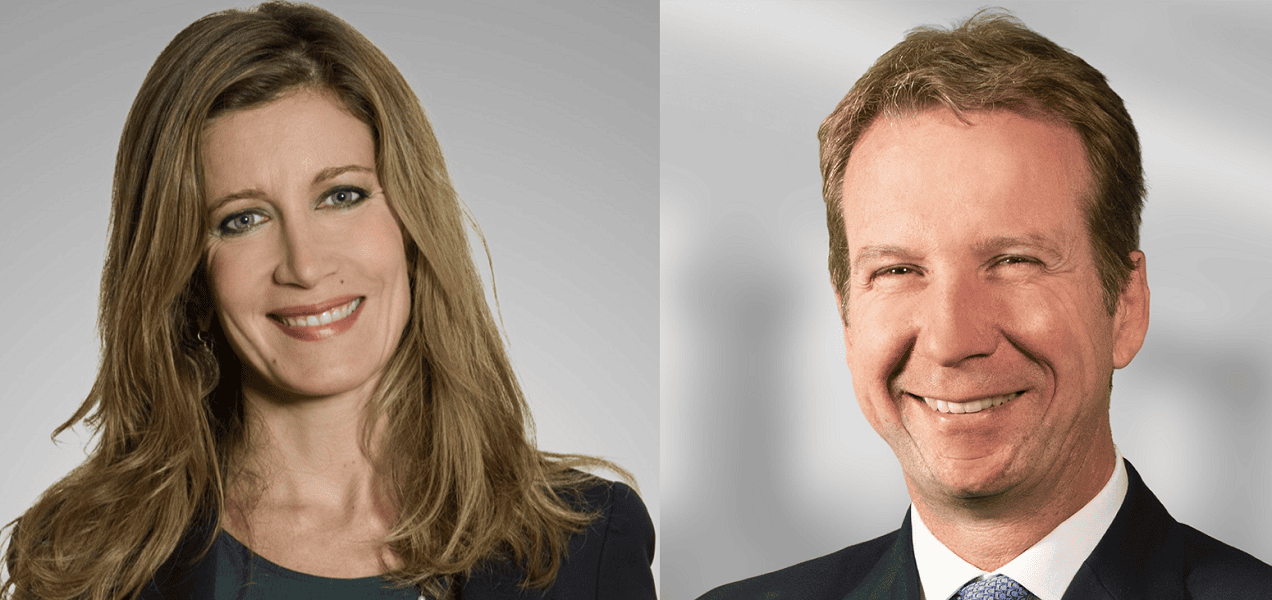

BonelliErede ha assistito Atlantia con un team multidisciplinare guidato dal partner Barbara Napolitano (in foto a sinistra), membro del focus team energia, reti e infrastrutture e del focus team innovazione e trasformazione digitale, composto anche per la parte corporate dal partner Enrico Vaccaro e dagli associate Francesco Farracchiati, Giovanni Marcarelli e Carlotta Marconi; per gli aspetti labour dal partner Vittorio Pomarici e l’associate Alessia Varesi; per gli aspetti regolatori il partner Federico Vezzani; per gli aspetti di antitrust dal partner Francesco Anglani e, infine, da Massimo Merola e Luca Perfetti in qualità di membri della task force golden power per i profili di interesse.

Per gli aspetti di due diligence su Telepass, Atlantia è stata assistita da Gianni Origoni Grippo con un team guidato dal partner Renato Giallombardo e composto dai partner Massimo Sterpi (Ip) e Marco Martinelli (amministrativo), coadiuvati dal counsel Federico Botta e dall’associate Lorenzo Timotini per i profili M&A, dai senior associate Livia Saporito e Chiara Palombi per gli aspetti labour, dal senior associate Nadia Cuppini, dall’associate Giovanni Tatone e da Francesca Di Lazzaro per gli aspetti di proprietà intellettuale, dagli associate Massimo Giordano e Antonio Di Costanzo per gli aspetti banking e dal senior associate Martina Ortillo per gli aspetti privacy.

Clifford Chance ha assistito Partners Group in tutti gli aspetti dell'operazione, dai profili corporate a quelli antitrust, finanziari/regolamentari, giuslavoristici e Ip, con un team multi-disciplinare e cross-border guidato dai partner Umberto Penco Salvi (in foto a destra) e Paolo Sersale e composto dal partner Spencer Baylin, dagli associate Vittorio Novelli, Edward Holmes, Carolina Ribaldone e Isabella Lessi, con il supporto di Milena Raffaldi e Amedeo Sciolari. Per i profili antitrust ha agito il partner Luciano Di Via, con gli associate Laura Tresoldi e Antonio Mirabile, per quelli finanziari/regolamentari i partner Giuseppe De Palma e Lucio Bonavitacola con il senior associate Alberto Claretta Assandri, per quelli giuslavoristici il partner Simonetta Candela con il senior associate Marina Mobiglia, mentre gli aspetti di proprietà intellettuale, data protection e digital transformation sono stati curati dal senior associate Andrea Tuninetti Ferrari con gli associate Andrea Andolina e Iolanda D'Anselmo.

BonelliErede, con l'azionista Sintonia (della famiglia Benetton ), e Gianni Origoni sono stati coinvolti di recente nella maxi-fusione tra Atlantia e Abertis.

Private equity

Clifford Chance con Partners Group per il 49% di Telepass

BonelliErede e Gianni Origoni hanno assistito Atlantia nella cessione della partecipazione nel capitale del gestore dei servizi di telepedaggio. L'operazione è valutata in oltre 1 miliardo di euro

22-10-2020