di Valentina Magri

In Italia le opportunità per il private equity abbondano, ma gli investitori istituzionali sono ancora pochi. Ieri in apertura del convegno annuale di Aifi (Associazione italiana del private equity, venture capital e private debt), il presidente Innocenzo Cipolletta ha ricordato che l'Italia è caratterizzata da un tasso di risparmio del 9,8% rispetto al reddito lordo disponibile, con un risparmio medio per famiglia italiana pari a circa 176 mila euro. Il tasso di risparmio attuale è inferiore a quello della Germania (19,9%), ma la ricchezza italiana resta elevata per gli accumuli passati. Inoltre, il calo demografico riduce propensione al risparmio dei giovani e genera maggiore ricchezza tramandata dai genitori ai figli. La ricchezza italiana, tuttavia, è investita prevalentemente in immobili e titoli pubblici, con una minore quota destinata a supporto delle imprese che non siano di proprietà.

L’importanza degli investitori istituzionali per il private capital

Come ha ricordato Anna Gervasoni, direttrice generale di Aifi, la raccolta di capitali da parte del private capital è ancora bassa nel nostro Paese. Nel triennio 2021-2023, i fondi hanno raccolto 15,4 miliardi, contro i 71 miliardi della Francia. In Europa sono stati raccolti oltre 400 miliardi nel 2020-2022. Le prime fonti di raccolta in Italia dal 2021 al 2023 sono fondi pensioni e casse di previdenza (2,4 miliardi), seguiti da investitori individuali e family office (1,4 miliardi), e banche (1,3 miliardi). «Per questa ragione diviene fondamentale l’apporto che casse, fondi, assicurazioni e investitori istituzionali in genere possono dare per veicolare tale risparmio a supporto delle attività imprenditoriali italiane. Le banche dopo le crisi bancarie non possono più investire come un tempo nelle imprese. Il nostro è un Paese ricco di famiglie imprenditoriali dove c'è un forte spazio, anche per il comparto del private banking, di investire in private capital così da alimentare i progetti di crescita e internazionalizzazione», ha chiosato Cipolletta.

Andrea Ragaini, presidente di Aipb (Associazione italiana private banking), ha evidenziato che il private banking è composto da una ricchezza di 1.000 miliardi di euro, ma meno dell’1% è investito nel private capital. Tuttavia, a suo avviso le prospettive sono positive perché il 90% dei leader del private banking ritiene il private capital strategico in gamma di offerta. Le società di private banking stanno investendo in formazione; il 60% dei clienti private è disposto a investire in private capitale nel medio-lungo periodo a fronte di maggiori rendimenti oppure opportunità fiscali. Inoltre, l’80% dei clienti private ritiene che la sua cultura finanziaria sia cresciuta grazie all’interazione con il private banking.

Cipolletta ha promesso che Aifi insisterà presso il Governo italiano affinché ci sia una maggiore spinta agli investimenti nel private capital da parte degli investitori istituzionali. Sull’importanza delle riforme gli ha fatto eco Stefano Firpo, presidente di Assonime (l’associazione per le società italiane per azioni), secondo cui le riforme sono particolarmente urgenti. Fondi pensione e casse di previdenza che investono poco in economia reale, a discapito dei rendimenti per gli iscritti, fanno parte di un settore previdenziale che soffre di problemi strutturali. Secondo Mauro Marè, presidente di Mefop (società costituita dal Mef per lo sviluppo del mercato dei fondi pensione), il Governo può condurre un’azione di moral suasion, magari riducendo la tassazione sul private capital.

Giovanni Gorno Tempini, presidente di Cdp, ha ricordato che Cdp Venture Capital ha oltre 500 startup in portafoglio e intende incrementarle nei prossimi cinque anni. Più in generale, Cdp sta lavorando per integrare le imprese al private equity e al mondo pubblico. «Vogliamo stimolare le startup ad avvalersi del venture capital per crescere. Intendiamo lavorare con il private equity per uscire dalla logica degli investitori finanziari e passare a quella degli investitori gestori, aiutando startup a crescere e imprese medio-grandi a essere pronte a cogliere le opportunità dalla contaminazione con i fondi, come avviene già in Usa e Francia. Sul tema è intervenuto anche Bertrand Rambaud, presidente di France Invest, l’omologa francese di Aifi. In Francia, lo Stato gioca un ruolo di primo piano nel private capital. Ad esempio, BpiFrance, il fondo sovrano francese, ha investito un miliardo di euro nelle imprese. Il Governo francese, inoltre, incoraggia le compagnie assicurative a investire nel private capital e ha varato misure ad hoc per favorire investimento del risparmio nel private capital.

Tendenze del private equity in Italia nel 2023

Le opportunità d’investimento per gli investitori non mancano. Come ha ricordato Cipolletta, una volta finita la guerra in Ucraina, serviranno quasi 500 miliardi di dollari per la ricostruzione e altri 500 miliardi per la transizione ecologica e digitale. «Le imprese hanno bisogno di investimenti e Italia deve recuperare terreno, per cui la finanza deve giocare ruolo importante per la crescita dell’Europa e del nostro Paese», evidenzia il presidente di Aifi.

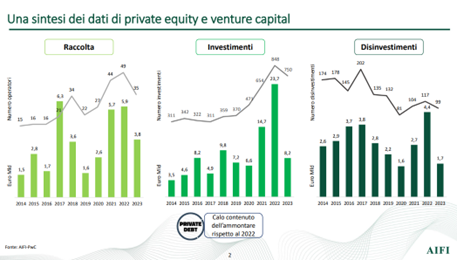

Il mercato del private equity nel 2023 ha visto un calo sia nella raccolta, pari a 3,8 miliardi di euro rispetto ai 5,9 del 2022, sia negli investimenti scesi, da 23,7 miliardi di euro a 8,2 miliardi (-44%), a causa dell’assenza di mega-deal. Il segmento di mid market, ossia delle operazioni con equity versato inferiore ai 150 milioni di euro, ha tenuto portandosi a 5,2 miliardi, il secondo valore più alto di sempre. «Il mid market nel 2023 ha dimostrato di essere il focus principale degli operatori; nell’ultimo triennio sono state oltre 1.500 le società oggetto di investimento per un ammontare di circa 16 miliardi», afferma Anna Gervasoni, direttrice generale di Aifi.

In generale, il calo dell’M&A nel 2023 è imputabile a fattori geopolitici e macroeconomici: inflazione; alti tassi d’interesse; valuation gap che ha portato a una compressione dei multipli di mkt; aggressività dei regolatori nell’esame delle transazioni; Borsa in discesa che ha ridotto multipli e non ha incentivato le exit; e maggiore selettività da parte degli acquirenti, spiega Stefano Cervo, partner e head of private equity di Kpmg. «Nei primi tre mesi dell’anno si sono registrate operazioni per circa 14,6 miliardi di euro di cui circa 8 miliardi relativi ad operazioni con private equity. Siamo dunque ottimisti, nonostante la flessione dei volumi. La probabile discesa dei tassi e la conseguente maggiore disponibilità di debito dovrebbero, infatti, favorire una forte ripresa dell’attività» ha commentato Cervo. Anche perché a fine 2023 la dry powder dei fondi a livello globale era di 4 miliardi di dollari e tali capitali dovranno essere investiti.