Allen & Overy e Shearman & Sterling sono gli studi coinvolti nell'offerta di acquisto di obbligazioni proprie da parte di Anima Holding. Shearman & Sterling ha assistito nell'operazione Anima Holding, mentre Allen & Overy ha agito con gli istituti finanziari dealer manager, Banca Akros e Bank of America Merrill Lynch International.

L'offerta d'acquisto lanciata da Anima Holding riguarda obbligazioni proprie emesse attraverso il prestito obbligazionario da 300 milioni, con cedola annuale dell’1,750% e scadenza 2026. Le obbligazioni non riacquistate rimarranno quotate sul sistema multilaterale di negoziazione, Multilateral trading facility (Mtf) Global exchange market, gestito da Euronext Dublin. L'offerta di riacquisto è, per quanto riguarda l'Italia, effettuata in esenzione rispetto al regime di offerta pubblica di acquisto e scambio (Opasc) ai sensi del Tuf e del Regolamento emittenti della Consob.

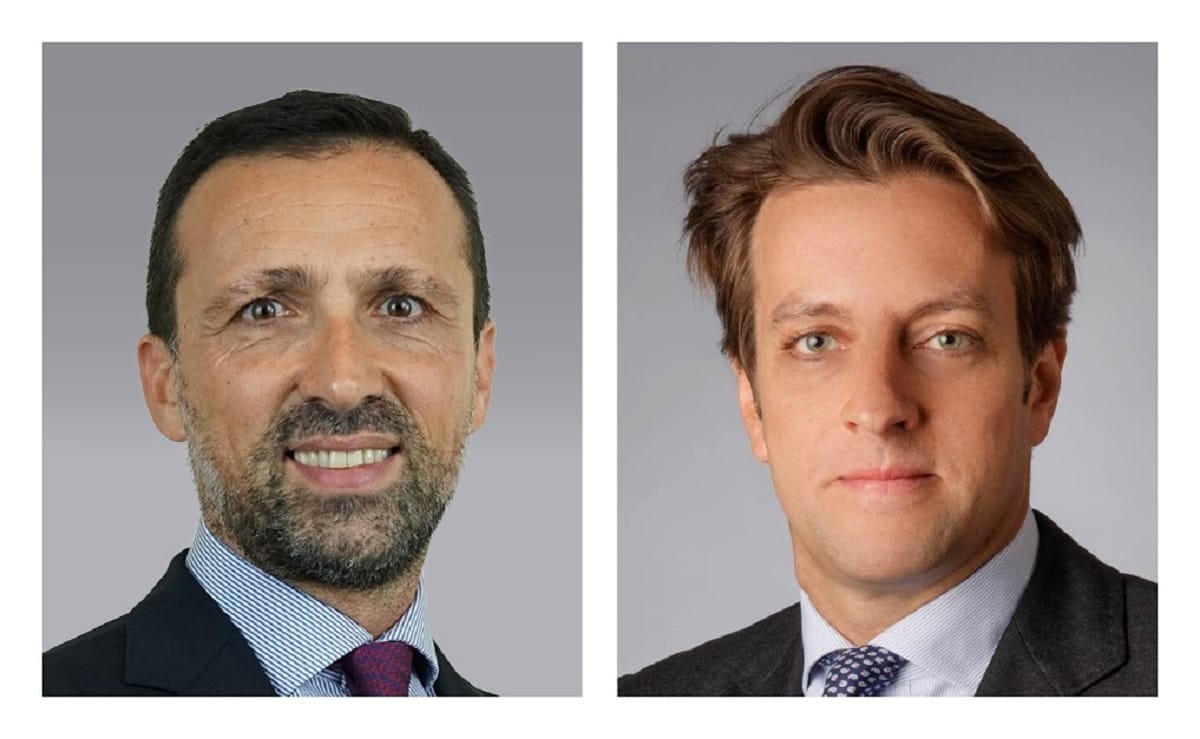

Il team di Allen & Overy che ha lavorato all'operazione è guidato dai partner Cristiano Tommasi (in foto, a sinistra) e Craig Byrne del dipartimento international capital markets, coadiuvati dalla consultant Patrizia Pasqualini e dalla senior associate Sarah Capella.

Shearman & Sterling ha assistito Anima Holding con un team guidato dal counsel Emanuele Trucco (in foto, a destra) con il supporto del partner Tobia Croff e degli associates Marco Barbi e Carlotta Giani.

Shearman & Sterling aveva assistito Anima Holding nell'emissione del bond settennale da 300 milioni di euro dello scorso ottobre.